【フューチャーショップ】インボイス制度を5分で解説!EC事業者に必要な対応や注意点とは?

![]() 2022.11.14

2022.11.14

![]() 2022.11.14

2022.11.14

消費税の新たな仕組みとして「インボイス制度(適格請求書等保存方式)」が2023年10月に始まります。現在、消費税を納めているか否かにかかわらず、ECを行っているすべての事業者さまに影響するこの制度。その概要や注意点、事前に確認しておくべきポイントなどを解説します。

【この記事でわかること】

- インボイス制度の概要

- インボイスの使い道

- インボイスが導入された背景

- 制度開始(2023年10月)までにやるべきこと

- ECプラットフォーム選びの注意点

こちらの記事は株式会社フューチャーショップ E-Commerce Magazine(イーコマースマガジン)との連携で掲載しています。

目次

インボイス制度とは?

インボイス(適格請求書)とは、消費税を国に納めている事業者(以下、課税事業者)が商品やサービスを販売した際に、消費税の金額や税率を顧客に正確に伝えるために発行する書類です。企業が発行する請求書や納品書、領収書のほか、スーパーやコンビニなど小売店が発行するレシートなどが該当します。

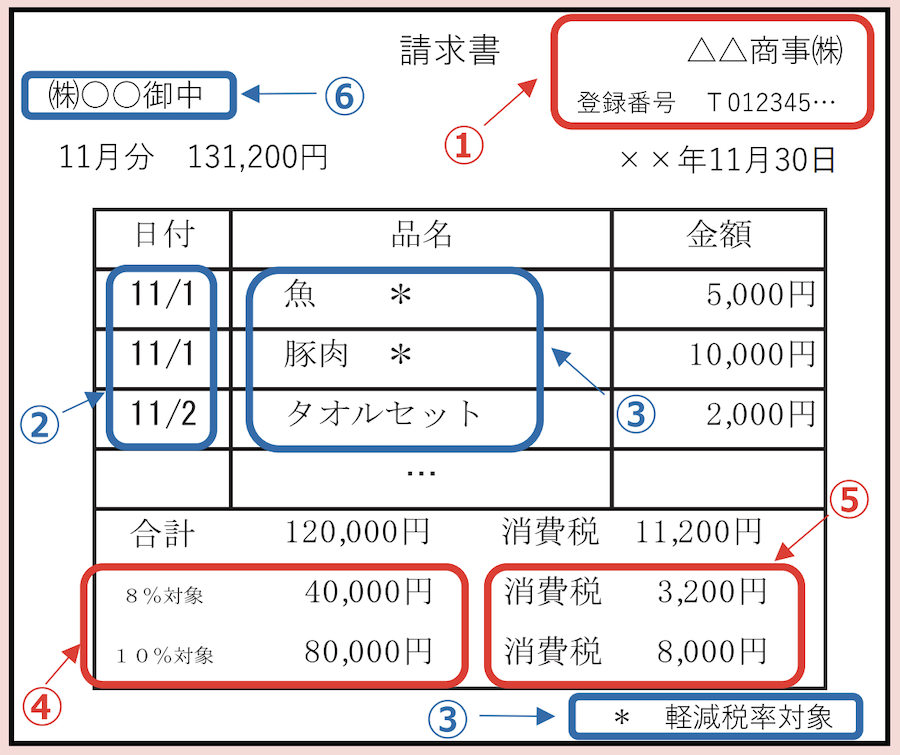

インボイス制度によって、インボイスには事業者名や取引年月日、販売金額といった従来から納品書やレシートなどに記載されている内容に加え、「登録番号」「適用税率」「消費税額等」を記載する必要があります。

【インボイスの記載事項(赤字部分がインボイスの追加項目)】

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

| 【注記】 不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等については、記載事項を簡易なものとした「簡易インボイス」(適格簡易請求書)を交付することができます。簡易インボイスの記載事項は上記①から⑤となり(ただし、「適用税率」「消費税額等」はいずれか一方の記載で足ります。)、上記⑥の「書類の交付を受ける事業者の氏名又は名称」は記載不要です。 出典:国税庁 制度の案内用リーフレット「(令和4年7月改訂)消費税の仕入税額控除の方式としてインボイス制度が開始されます」 |

インボイスを発行できるのは課税事業者だけ

インボイスを発行できるのは、課税事業者がインボイス制度の適格請求書発行事業者(インボイスを発行する事業者)に登録した場合だけです。顧客から預かった消費税を国に納付することを免除されている事業者(免税事業者)は適格請求書発行事業者に登録できないため、必然的にインボイスを発行することもできません。

インボイスを発行するには、課税事業者が、納税地を所管する税務署に適格請求書発行事業者の登録申請書を提出する必要があります。インボイス制度は2023年10月に始まります。制度の開始時点で登録を完了するには原則として2023年3月末までに申請する必要があります。e-Taxによる登録申請も可能です。詳しくは国税庁のサイトをご確認ください。

なお、国税庁のサイトではインボイス登録番号から事業者情報を検索することもできます。

| 【用語解説】 課税事業者・・・買い手から預かった消費税を、国に納付している事業者 免税事業者・・・買い手から預かった消費税を、国に納付することを免除されている事業者。前々事業年度の売上高(年商)が1000万円未満であるなど、一定の条件を満たせば免税事業者になることができる。買い手から預かった消費税は「益税」として、実質的に免税事業者の収入になる。 インボイスは消費税の「仕入税額控除」に使う |

インボイスは、課税事業者が消費税の「仕入税額控除」を行う際に使用します。

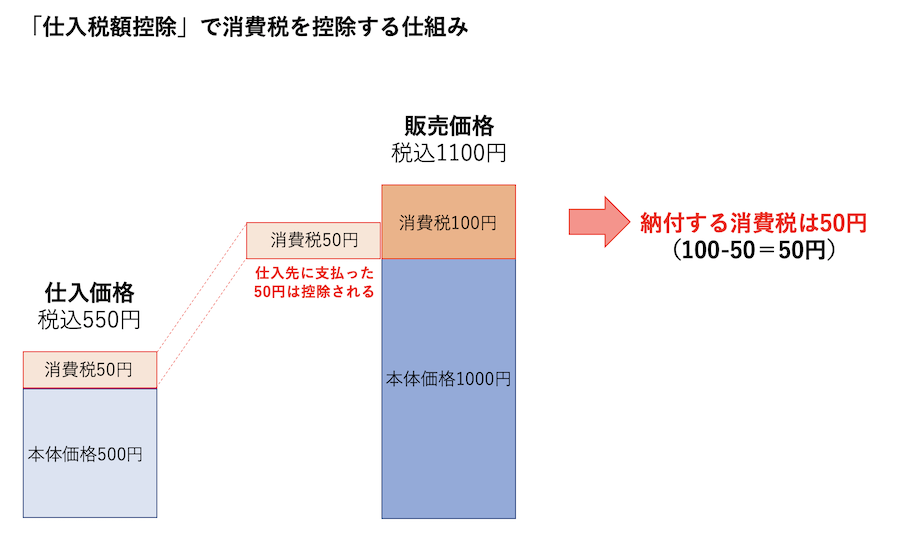

仕入税額控除とは、商品を販売したときに顧客から受け取った消費税を国に納付する際に、仕入れや経費として支払った消費税額を差し引く仕組みです。

例えば、本体価格1,000円の雑貨を販売した場合、顧客から受け取る消費税は10%の100円です。その商品の仕入価格が500円だった場合、消費税として50円を仕入れ先に支払っています。そのため、課税事業者が消費税を国に納付する際は、販売時に受け取った100円から仕入れ先に支払った50円を差し引いて50円を納付します。

このように、仕入れや経費として支払った消費税を、顧客から受け取った消費税から差し引く(控除する)のが仕入税額控除です。

2023年10月以降、課税事業者が消費税の仕入税額控除を行うには原則としてインボイスが必要になります(※1)。課税事業者は、仕入先からインボイスを受け取っていないと、仕入税額控除を行えません。仕入れや経費として支払った消費税額を控除することができず、国に納付する消費税額が増えてしまいます。つまり、課税事業者の手元に残る金額が減ってしまうのです。

※1「簡易課税」などの例外規定や、完全実施までの移行期間の説明などは本稿では省略しています。詳細については国税庁の「特集 インボイス制度」をご確認ください

適格請求書発行事業者に登録しないと顧客を失うリスクも

2023年以降、課税事業者が仕入税額控除を行うには、原則としてインボイス制度の適格請求書発行事業者として登録している事業者と取り引きする必要があります。

裏を返せば、適格請求書発行事業者として登録していない事業者(=免税事業者)との取り引きを避ける課税事業者が出てくる可能性があるということです。適格請求書発行事業者に登録していない事業者は、取引先を失う可能性があるのです。

EC事業者さまの場合に当てはめると、課税事業者からの注文(BtoB取り引きや、経費算入できる備品類やオフィス用品などの販売)が多いECサイトを運営している事業者さまが適格請求書発行事業者に登録していないと、取引先が離れるリスクがあります。

同じ商品を買うなら仕入税額控除を使えるECサイト(=インボイスを発行しているECサイト)を選ぶ課税事業者が出てくる可能性があることに注意が必要でしょう。

インボイス制度導入の背景と目的

仕入税額控除そのものは、すでに存在する仕組みです。なぜ2023年10月からインボイス制度が導入されるのでしょうか。

その理由は、課税事業者と免税事業者を明確に区別するためです。

免税事業者は、商品やサービスを販売した際に顧客から預かった消費税を、国に納付することを免除されており、顧客から受け取った消費税を実質的に収入として得ることができます。この仕組みを「益税」と呼びます。

政府がインボイス制度を導入した背景には、税負担の公平性の観点から、消費税の益税を解消する目的があると言われています。

先ほども説明したように、課税事業者は今後、免税事業者との取り引きを避ける可能性があります。そのため、免税事業者のうち相当数が、課税事業者との取り引きを続けるためにインボイス制度に登録する(=消費税を納付する)ことが予想されています。実際、政府はインボイス制度導入によって約161万事業者が免税事業者から課税事業者に変更し、年間約2480億円の税収増になると試算しています(※2)。

益税を解消することの是非については賛否があり、その良し悪しについて本稿では論じません。ただ、インボイス導入の背景を知っておくと、インボイス制度をより理解しやすくなるでしょう。

※2 出典:「第198回国会 財務金融委員会 第3号(平成31年2月26日(火曜日))」の答弁より

ECにおけるインボイス発行の注意点

インボイス制度に登録したEC事業者さまが、顧客に対して請求書や納品書などの書類を発行する際の注意点を解説します。

インボイスの発行と保存は義務

インボイス登録事業者は、取引相手(課税事業者に限る)から求められた場合には原則としてインボイスを交付する義務があります。また、交付したインボイスの写しを保存することも義務付けられています。保存期間は、インボイスを交付した日(または提供した日)が属する課税期間の末日の翌日から7年間です。

交付したインボイスに誤りがあった場合には、正しい内容に修正したインボイスを再交付しなければなりません。法律で定められた内容に漏れがないように、正確に記載する必要があります。

インボイスに対応したECプラットフォームを使う

適格請求書発行事業者として登録したEC事業者さまは、インボイス制度が始まる2023年10月までに、法律で定められた内容の納品書や請求書などを発行するためのシステム改修が必要です。

SaaS型のECプラットフォームやオープンソースのEC構築ソフトなどを使用している場合には、現在利用しているプラットフォームがインボイスに対応しているか否かを確認してください。

なお、ECプラットフォーム「futureshop」シリーズはインボイス制度に対応済みです。インボイス制度に則った書類(納品書など)を発行・保存することができます。軽減税率にも対応していますので、食品を扱っている企業さまも安心してご利用ください。

▶︎「futureshop」のインボイス対応についての詳細はこちらのページをご覧ください。

futureshopオンラインマニュアル 消費税対応

制度開始に間に合わせるには2023年3月までに申請を

インボイス制度は2023年10月に始まります。制度開始時点でインボイス登録事業者として認定されるためには、原則として2023年3月末までに申請する必要があります。

そして、インボイス制度に登録した事業者さまは、適切な書類を交付できるように、インボイスに対応済みのECプラットフォームを使用することが重要です。インボイス制度の開始が迫っています。この機会にECプラットフォームの選定や見直しも含め、EC事業を円滑に安心して運用できる環境整備を進めてください。

インボイス制度の注意点まとめ

インボイス制度は2023年の話だからまだ時間がある…という気持ちもありますが、できることから準備を始めていきましょう。

下記3つがインボイス制度の注意点まとめです。

インボイス制度の注意点まとめ

- インボイス登録事業者はインボイスの発行と保存が義務!

- インボイス対応済みのECプラットフォームを使用!

- 制度開始に間に合わせるには2023年3月末までに申請!

インボイス制度の最新情報は国税庁のサイトを参考に

なお、今回の記事を作成するにあたり、国税庁のサイトを参考にしました。インボイス制度の最新情報は下記サイトの公式情報をご確認ください。

▶︎インボイス制度にも対応済み!ECサイト構築プラットフォームfutureshopシリーズに関するご質問やご相談は、下記フォームよりお問い合わせください。

関連リンク

●株式会社フューチャーショップ

●E-Commerce Magazine(イーコマースマガジン)

●インボイス制度を5分で解説!EC事業者に必要な対応や注意点とは?

食品・飲料、TikTok企業公式アカウント…